海外半导体设备巨头巡礼系列:先晶( A SM) 深耕薄膜沉积&外延设备,专业化布局的半导体设备龙头

海外半导体设备巨头巡礼系列:先晶( A SM) 深耕薄膜沉积&外延设备,专业化布局的半导体设备龙头

一、公司简介: 荷兰半导体设备企业之父, 深耕A L D / 外延设备

1.1 荷兰半导体设备企业之父,全球ALD/外延设备龙头

ASM早期以CVD技术起家,后通过收购发展为全球ALD&碳化硅外延设备巨头。ASM的发展历史主要可以分为四个阶段:1)欧洲半导体设备先驱(1960s):ASM于1968年在荷兰成立,是荷兰首家专注于半导体设备研发生产的公司,成立之初,ASM最先进入CVD气相沉积炉市场;2)半导体设备帝国雏形(1970s-80s):1970年后ASM开始拓张其业务版图,1975年ASMPT由ASM于中国香港成立,前者成为半导体后端键合机的领导者,1977年ASM于纳斯达克证券交易所上市,1984年ASML阿斯麦由ASM和飞利浦合资成立,各自持有50%股份,前者成为半导体光刻设备的领导者,同期为满足下游客户需求(美国的半导体制程和日本的微电子/显示器制造),ASM America和ASM Japan成立,分别专注于硅外延和PECVD设备的研发;3)全球ALD设备龙一(1990s-2010s):1990年之后,ASM专注于ALD设备的研发与商业应用,公司于1994年和2004年分别收购ASM Microchemistry(ALD设备研发) 和 ASM Genitech Korea(PEALD设备研发),2007年公司Pulsar ALD 设备成为首个用于大批量制造使用新型铪基High-K介电材料器件的系统,并成为全球最大的ALD设备供应商,市场占有率超五成;4)拓展碳化硅外延为第二增长曲线(2020s):2022 年公司收购位于意大利LPE 公司,进军碳化硅外延设备市场,电动汽车市场的迅速扩大也成为该市场快速增长的主要推动力。

图:ASM自成立以来不同时期的主营业务变化

1.2 ALD/外延是公司前二大业务,亚洲是最大市场

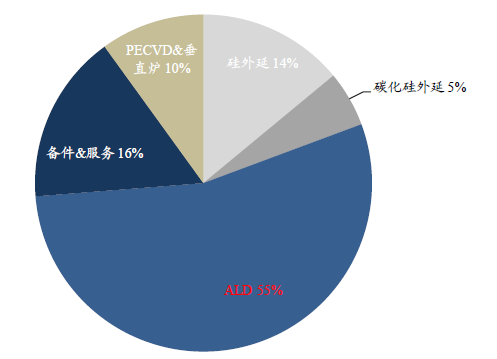

⚫从产品看,ALD设备占公司营收超五成,公司收购LPE后进军碳化硅外延设备市场。2023年公司营业收入为26亿欧元,其中ALD是公司最大的主营业务,2023年收入约为13亿欧元,占比55%;硅外延是公司第二大主营业务,2023年收入约为4亿欧元,占比14%。公司在收购LPE后成为全球第二大碳化硅外延设备供应商,2023年碳化硅外延设备收入约为1.4亿欧元,占比5%。

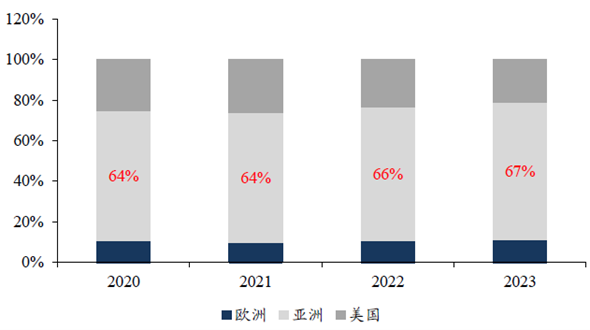

⚫从地区看,亚洲是公司长期最大收入来源。2023年亚洲地区销售达17.77亿欧元,同比+12%,占公司总营业收入67%。

图:ALD设备是ASM最大主营业务(FY2023)

图:亚洲是公司长期最大收入来源,长期占公司营收60%+

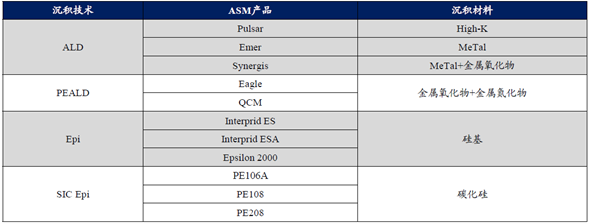

1.3 公司产品围绕ALD设备、外延设备两大领域布局

公司产品主要围绕ALD、外延两大设备领域布局,并在两个市场皆处于领先地位。(1)ALD设备:公司的ALD沉积工艺主要可用于制造出材料质量优异、均匀性和一致性极佳的超薄薄膜。ALD沉积被认为是市场上最先进的沉积方法,也是今年来晶圆设备市场增长最快的领域之一,而ASM作为全球第一大ALD设备供应商,拥有市场上最广泛的ALD产品和应用。(2)外延设备:公司的外延工艺通过硅或硅化合物的沉积在衬底上形成单晶薄膜,以改善硅片表面的电气特性。公司的外延技术包括硅外延和碳化硅外延两种,前者广泛应用于高度复杂的半导体处理器及存储器件,后者则主要应用于电车动力设备。公司是全球第二大硅外延设备商,全球第一大碳化硅外延设备商。

图:公司产品主要涵盖ALD设备、外延设备两大领域

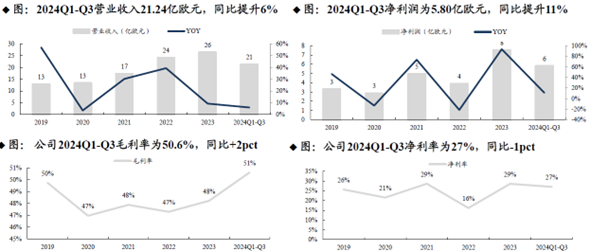

1.4 公司业绩稳定增长,盈利能力维持高位

公司近年收入/利润皆维持高速增长。公司2023年营业收入为26.34亿欧元,约合人民币202亿元,同比增长9%,2019-2023四年CAGR为19.8%,2023年净利润为7.52亿欧元,约合人民币58亿元,2019-2023四年CAGR为23.0%。公司2024Q1-Q3营业收入为21.24亿欧元,同比提升6%;2024Q1-Q3公司净利润为5.80亿欧元,同比提升11%。

公司盈利能力高位稳定,2023年毛利率为48.3%,同比+1pct,净利率为29%,同比+13pct,主要系ALD收入受益先进制程需求增加带动公司毛利率增长。公司24Q1-Q3毛利率为50.6%,同比+2pct;净利率为27%,同比-1pct。

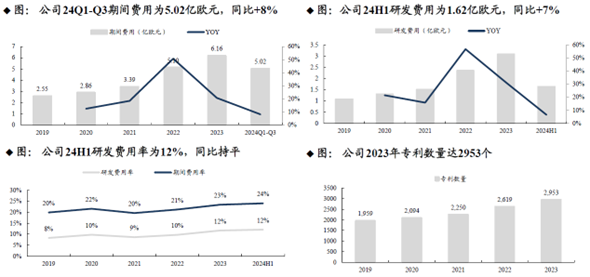

1.5 公司期间费用较为稳定

公司期间费用增速放缓。公司2023年期间费用为6.16亿欧元,同比增长21%,期间费用率约为23%。公司24Q1-Q3期间费用为5.02亿欧元,同比增长8%,期间费用率增至24%,期间费用率上涨系24H1发放绩效股票产生的840万欧元的税收支出。

公司长期保持高研发投入,2024H1研发费用为1.62亿欧元,同比增长7%,研发费用率为12%,公司2023年专利数量达2953个,同比增加334个。

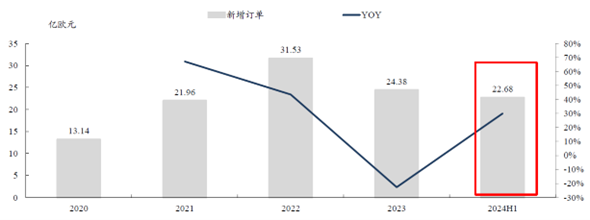

1.6 2024上半年新签订单受益于GAA节点突破大幅增加

受益于GAA节点订单火爆,公司24H1新增订单同比大增。2023年公司新增订单24.38亿欧元,同比减少23%,2024Q1-Q3公司新增订单22.68亿欧元,同比增长30%,新增订单回暖受益于公司下游客户全栅(GAA)2纳米技术节点相关订单。2023年公司在手订单达14.34亿欧元,同比-14%。2023年公司库存为5.26亿欧元,同比-2%。

图:公司24H1新增订单大幅增长

二、A L D 沉积设备: A S M 为全球A L D 设备龙头,受益于先进制程扩产

2.1 AI发展驱动半导体产业需求高增

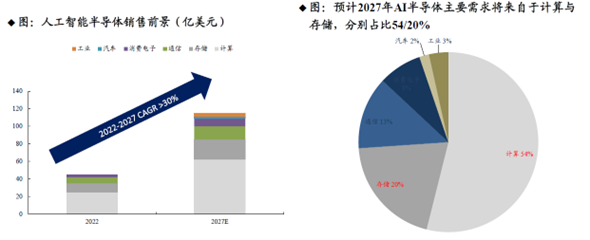

AI驱动半导体产业需求高增,计算和存储是主要下游需求。根据Gartner披露,2022年AI半导体销售规模达45 亿美元,其中计算和存储分别以25亿美元和10亿美元位列前二大板块。预计2027年AI半导体销售规模将达到115亿美元,2022-2027五年CAGR超30%,其中计算、存储、通信分别以62/23/15亿美元位列前三。

随着算力需求提高,要求更多的数据和更高性能的服务器(GPU、ASIC、通信、高带宽DRAM) ,芯片含量增加,使得晶圆需求增加。

随着器件结构从FinFET到GAA的加速,会带来更多的ALD和EPI需求;高性能NAND/高带宽DRAM推动High- K材料的应用,也会带来更多的ALD和EPI需求。

2.2 驱动力1:逻辑芯片已迎来GAA时代

在逻辑领域,GAA时代已经悄然到来。2023年ASM的主要客户完成了2nm Gate-all-around (GAA) 技术节点的大部分开发工作,ASM于2023年下半年收到了GAA试生产的第一批有效订单,并于2024年上半年正式启动。

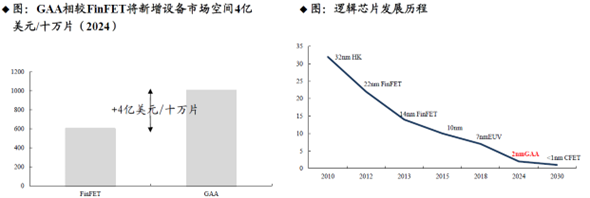

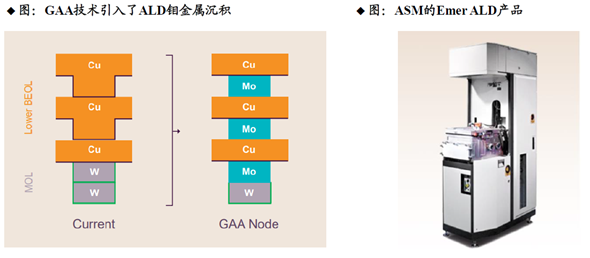

GAA时代的到来新增ALD设备及硅外延设备需求:GAA技术采用钼金属取代传统的CVD钨和PVD铜以降低电阻,并提高芯片速度和整体性能,而ALD可以提升钼等新金属的粘附性和稳定性,使其在微缩工艺下仍然保持优异的性能;GAA技术依赖于选择性沉积工艺以增加准确性并减少成本,而ALD可以在高纵横比结构中实现均匀沉积的特性在其中至关重要。此外,硅外延也是GAA的一项关键技术,用于构建晶体管的核心——纳米级厚度硅片。据ASM测算,基于十万片晶圆的产能,GAA将为ASM的ALD及硅外延业务将增加4亿美元收入。

2.2 驱动力2:3D DRAM发展为ALD及EPI带来新需求

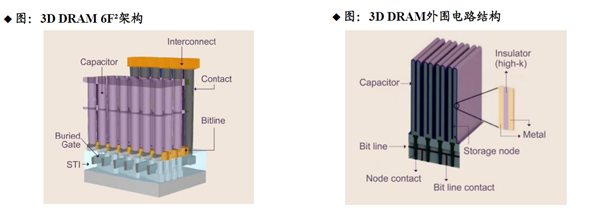

3D DRAM的发展需要进一步依赖ALD和EPI工艺,以支持更复杂的堆叠结构。这些工艺能够确保在高纵横比的结构中实现均匀沉积,并优化接触电阻,从而提升存储密度和性能。

为了实现DRAM架构(如6F²)的持续缩放和高密度化,需要新的ALD和EPI工艺:1)低电阻字线金属通过ALD沉积的高导电性金属层,减少了字线的电阻,提升了数据传输速度;2)Low-K间隙和气隙结构能够降低寄生电容,减少信号干扰,提升数据读取性能;3)ALD技术可以沉积高质量的氧化物层,确保DRAM中晶体管的可靠性和性能;4)Epi工艺可生成均匀的低电阻接触材料,提升电流流动效率。

在DRAM的外围电路部分,ALD和EPI工艺也有重要作用:1)ALD高K材料(HfSiO和HfO)用于提高电容器的介电性能和存储单元的稳定性;2)偶极层(LaO)和工作函数金属(TiN)通过ALD工艺实现,确保晶体管的阈值电压控制更精准;3)外延EPI材料用于应变增强,提高电荷迁移率,从而提升电路性能。

2.2 驱动力3:3D NAND堆叠带动ALD设备需求量提升

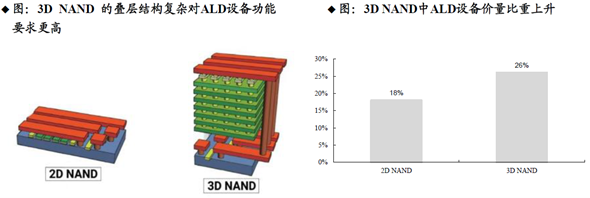

3D NAND的叠层结构对ALD设备功能要求更高,多层次沉积使得ALD设备价量比重上升。3D NAND可以克服2D NAND 的容量限制,3D NAND 架构可在不牺牲数据完整性的情况下扩展到更高的密度。与存储单元水平堆叠的2D NAND 不同,3D NAND 使用多层垂直堆叠,以实现更高的密度、更低的功耗、更好的耐用性、更快的读写速度和更低的成本。为了实现3D NAND堆叠,需要在多个层次上进行精确的薄膜沉积,以确保每一层的厚度和均匀性符合设计要求。ALD(原子层沉积)技术在此过程中尤为关键,因为它们能够提供出色的薄膜均匀性和精确的厚度控制。相较于2D NAND,3D NAND中ALD比重由18%上升至26%。

2.3 ALD设备市场:半导体晶圆制造增长最快领域之一

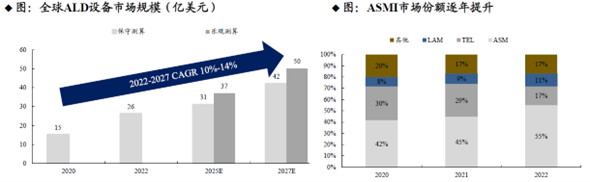

随着AI与先进制程发展对半导体需求的日益增高,ALD成为半导体晶圆设备中增长最快的领域之一。根据ASM 2023年投资者日披露信息,2022年全球ALD市场规模为26亿美元,预计2025年全球ALD市场规模将达到31-37亿美元,2027年市场规模将达到42-50亿美元,2022-2027五年CAGR为10%-14%。

ASM是全球ALD设备龙头。根据Gartner披露,2022年ASM市场份额高达55%,约为14亿美元,得益于尖端ALD技术的不可替代性,公司ALD市场份额逐年提升,由2020年的42%增长至2022年的55%,是全球最大的ALD沉积设备供应商。

2.4 ASMI:全球ALD设备龙一,产品覆盖全品类

公司主要提供热ALD(T-ALD)和等离子体ALD(PEALD)两种ALD技术设备。(1)T-ALD:按沉积材料的不同,公司的产品包括Pulsar(High-K)、Emer(Metal)、Synergis(Metal+金属氧化物)。Pulsar侧重于使用固体原材料的高精度沉积,非常适合高k材料应用,特别是在3D晶体管结构中;Emer利用喷头式气体分配在高纯度膜层应用中表现优异,适合需要复杂形貌的薄膜工艺; Synergis的反应腔室提供了低成本和单片晶圆的高一致性,适合大规模生产场景中各种材料的T-ALD应用。(2)PEALD:按应用领域不同,公司的产品包括Eagle、QCM。Eagle主要应用于多重图案化应用的低温间隔,而QCM则是用于先进节点存储器和逻辑应用的高生产率。目前公司PEALD已能完成200:1的高深宽比氧化物沉积,助力TSV产业化。

2.4 ASMI:全球ALD设备龙一,产品覆盖全品类

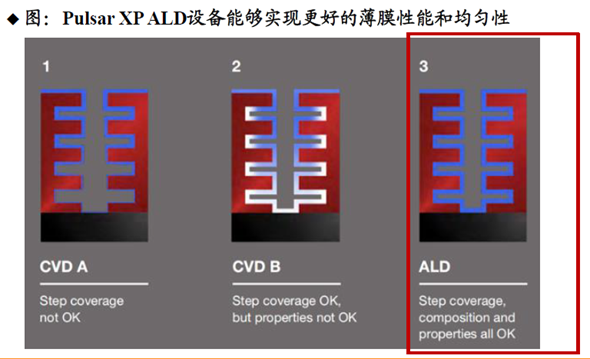

Pulsar XP系统是ASM制霸ALD设备领域的拳头产品。Pulsar XP是一款300mm热ALD设备,用于沉积先进晶体管栅极和其他应用所需的极薄High-K材料。2007年Pulsar XP ALD设备被ASM推出,成为世界上首个用于大批量制造使用新型铪基High-K介电材料器件的系统。固态前驱体通常具有比液体前驱体更好的薄膜性能,而Pulsar独特的固体源传输系统可以精确控制固体材料转化为气体,输送到反应器中。此外,Pulsar采用精确层流气流的交叉流反应器设计,优化ALD脉冲传输,从而获得卓越的薄膜性能、均匀性、纯度和吞吐量。如今随着先进节点对于3D晶体管结构性能要求的提升,Pulsar XP ALD设备成为帮助3D晶体管结构实现从FinFET结构到GAA结构转换的引领者。

2.5 ASMI核心技术之一:ALD钼金属沉积

GAA技术的采用促进了新的金属材料在互连结构中的应用。钼(Molybdenum)逐渐取代了传统的CVD钨(Tungsten)和PVD铜(Copper),这有助于降低电阻,提高芯片速度和整体性能。在微缩技术不断推进的背景下,高导电性和低电阻的互连金属成为了关键。ASM的Emer产品能够在沉积薄且均匀的金属层时实现原子级的精确控制,确保了复杂GAA结构中互连层的高导电性和一致性。此外,ASM的ALD技术还能提升钼等新金属的粘附性和稳定性,使其在微缩工艺下仍然保持优异的性能。

2.5 ASMI核心技术之二:选择性ALD沉积技术

为了优化制造过程并提高芯片的性能和良率,GAA技术依赖于选择性沉积工艺,主要分为按需沉积(DoD, Deposition on Demand)和按需材料工艺(MoD, Material on Demand)。这些工艺减少了材料浪费,提升了制造精度,同时保证了复杂晶体管结构中的一致性和可靠性。

DoD:DoD工艺专注于在需要的地方选择性地沉积材料,避免材料沉积在不需要的区域。这一工艺主要用于铜互连结构的优化,分为4个步骤:1)表面准备:首先对基板表面进行清洁和预处理,以确保沉积区域表面的活性;2)抑制层选择性ALD:在非沉积区域沉积抑制层,防止材料覆盖在不需要的区域;3)选择性ALD沉积:在需要的区域精准沉积氧化铝等材料;4)抑制层移除:最后移除抑制层,确保整个结构达到所需的沉积效果。

MoD:MoD工艺用于在特定区域按需沉积不同的材料,如钨(W)或钼(Mo),以实现复杂的互连结构,分为4个步骤:1)原始材料引入:初始阶段沉积钨或钼;2)表面清洁:清除表面杂质,确保后续沉积的粘附性;3)抑制层和表面准备:使用抑制层选择性处理表面,防止材料沉积在不需要的区域;4)选择性ALD沉积:利用ALD技术为铜互连沉积钨或钼作为衬垫层,提升导电性;5)抑制层移除:移除不需要的抑制层,确保互连材料的完整性。

三、碳化硅外延设备: 8 0 0 V 碳化硅快充时代来临, 带动A S M 设备需求高增

3.1 新能源汽车驱动碳化硅产业放量

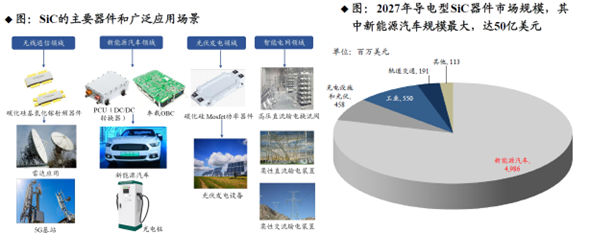

新能源汽车和光伏发电领域是SiC器件主要应用场景,根据Yole,2027年新能源汽车导电型SiC功率器件市场规模有望达50亿美元,占比高达79% 。SiC器件主要应用在PCU(动力控制单元,如车载DC/DC )和OBC(充电单元),相比于Si器件,SiC器件可减轻PCU设备的重量和体积,降低开关损耗,提高器件的工作温度和系统效率;OBC充电时,SiC器件可以提高单元功率等级,简化电路结构,提高功率密度,提高充电速度。

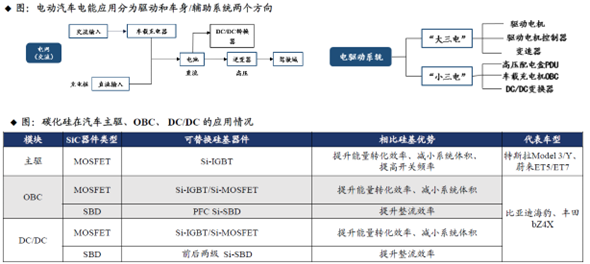

3.2 SiC器件主要用于汽车主驱、OBC、DC/DC等系统中

电动汽车电能应用分为驱动和车身/辅助系统两个方向,碳化硅器件有助于电池成本下降和续航里程的提升,降低单车成本,SiCSBD(二极管)、MOSFET 主要应用于OBC与DC/DC,SiCMOSFET主要用于电驱动。

(1)主驱: SiC在纯电动车、混动车主驱上都有应用。 Model 3主驱搭载24个SiC模块,拆开封装每颗有2个SiC裸晶(Die),共计搭载48个SiCMOSFET,已知6寸衬底片为直径150mm的圆片、SiCMOSFET是边长5.8mm的正方形,所以一个衬底片面积能切约400多个SiCMOSFET,再考虑50%良率约200个。(2)OBC、DC/DC:相比 SiC主驱逆变器, OBC、DC/DC 所使用的SiCMOS允许更高的导通电阻,技术成熟度更高。

3.3 新能源车走进800V快充时代,SiC上车迎来风口

碳化硅是 800V 高压快充标配。800V 高压碳化硅平台能够增加电池续航里程、缩短充电时间。目前电动汽车电压平台普遍为 400V,将整车平台电压提升到 800V 开始成为主流电动车企的共识,硅基 IGBT 已接近性能极限,很难满足主驱逆变器的技术需求,碳化硅正在逐渐替代传统的硅基 IGBT。英飞凌、意法半导体、Wolfspeed、法雷奥和博世等全球领先的功率器件厂商、汽车零部件一级供应商(Tier1)已与车企深度合作,加速推进高压碳化硅架构上车进程。

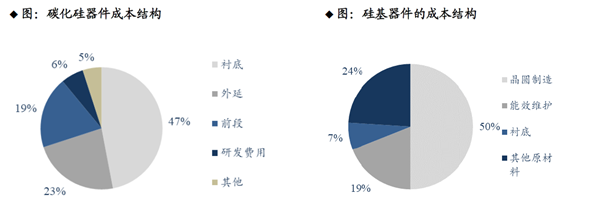

3.4 SIC产业链包括衬底-外延-器件-应用,70%价值集中在衬底&外延

碳化硅器件产业链主要包括衬底、外延、器件制造(设计、制造、封测)三大环节。从工艺流程上看,首先由碳化硅粉末通过长晶形成晶碇,然后经过切片、打磨、抛光得到碳化硅衬底;衬底经过外延生长得到外延片;外延片经过光刻、刻蚀、离子注入、沉积等步骤制造成器件。

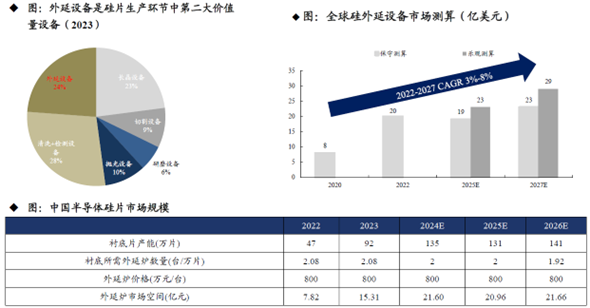

SiC产业链70%价值量集中在衬底和外延环节。碳化硅衬底、外延成本分别占整个器件的47%、23%,合计约70%,后道的器件设计、制造、封测环节仅占30%。这与硅基器件成本构成截然不同,硅基器件生产成本主要集中在后道的晶圆制造约50% (碳化硅器件制造也包含晶圆制造,但成本占比相对较小),衬底成本占比仅为7%。SiC产业链价值量倒挂的现象说明上游衬底厂商掌握着核心话语权,是国产化突破的关键。

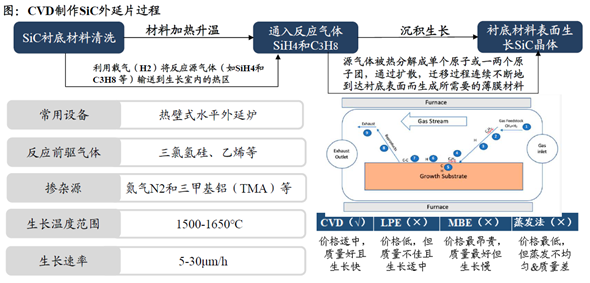

3.5 SiC外延炉:CVD成本适中&质量好&生长快,是主流外延技术

SiC外延主要设备是CVD。SiC外延需要严格控制厚度均匀性、掺杂均匀性、缺陷率和生长速率,方法包括化学气相沉积CVD、液相外延LPE、分子束外延MBE等,其中CVD兼备成本适中+外延质量好+生长速度快的优势,应用最广。CVD工艺流程:①利用载气(H2)将反应源气体(如SiH4/C3H8 )输送到生长室内的热区; ②气体达到被加热的 SiC 衬底,反应沉积单晶薄膜(外延片)。

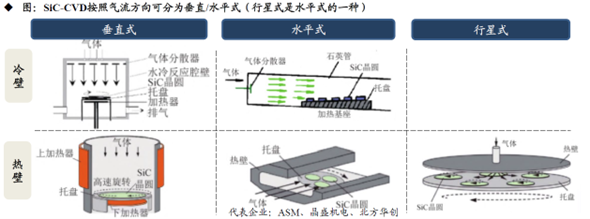

CVD分为冷壁和热壁,热壁是主流。冷壁的壁温<基片温度,在反应室内对基片加热,器壁和原料区都不加热;热壁的壁温>基片温度,在反应室外对器壁+原料区+基片加热。冷壁CVD结构简单,但热辐射损失大,导致加热效率很低,且温场/流场不均匀,晶体表面温度梯度很大(>100K/mm),容易翘曲;热壁CVD克服了这些缺点,改变加热方式&增加绝热材料(如石墨),温场/流场更均匀,温度梯度显著降低( < 10 K/mm) ,外延质量好,是量产CVD 的主流。

水平式难度较低,是新进入者首选。水平式/行星式CVD技术难度&成本相对较低,是新进入者的首选,但水平式气体迁移路径长,膜厚和掺杂浓度不稳定,同时气体入口距衬底近,流场和温场不均匀,容易形成SiC颗粒掉落,造成缺陷;垂直式的气体入口距衬底较远,流场和温场更均匀,不易生成SiC颗粒,但技术难度大&设备昂贵,使用垂直式的主要是Nuflare。

3.6 碳化硅外延设备高速增长,ASM为全球龙二

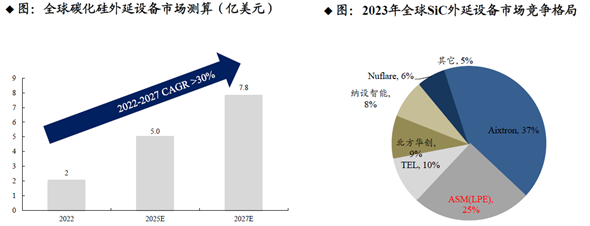

碳化硅外延成新高速增长曲线。2022年全球碳化硅外延设备市场份额约为2亿美元,受益于电动化加速以及800V快充对碳化硅的需求迫切,预计2027年碳化硅外延设备市场将达到近8亿美元,CAGR达到30%以上。

从2023年全球SiC外延设备市场竞争格局来看,龙一为Aixtron,市占率37%,龙二为ASM(LPE),市占率25%,龙三为TEL,市占率10%。

3.7 国内SiC外延设备未来2-3年有望快速实现国产替代

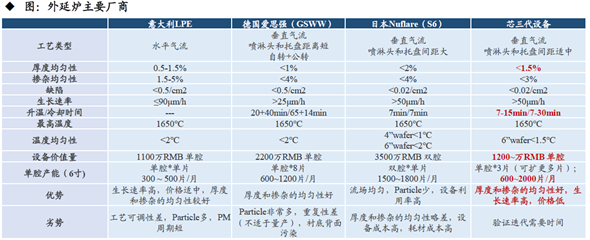

国内外延设备由国外厂商主导,国内主打外延设备以意大利的LPE、德国的爱思强、日本的Nuflare产品为主,其MOCVD设备的核心差异是对气体流量的控制:(1)Nuflare:垂直气流,喷淋头和托盘距离长,优势在于流场均匀、particle少、产能大,缺陷在于设备成本高(3500万元单腔)、厚度和掺杂的均匀性略差、耗材成本高。(2)LPE:水平气流,优势在于价格适中(1100万元单腔)、生长速率高、厚度和掺杂的均匀性较好,缺陷在于上壁粒子掉落导致良率偏低、工艺可调性差、PM周期短、单设备产能提升难度大。(3)爱思强:垂直气流(公转+自转),优势在于厚度和掺杂的均匀性好,缺陷在于重复性差(不适用量产)、Particle较多。

未来2-3年SiCMOCVD设备国产替代加速。国内设备相对国外在技术、成本和性价比方面具备优势,在SiC产业即将迎来井喷之际,时间上不允许国外几家厂商进行大的技术方案革新或者推倒重来。我们预计接下来2-3年SiCMOCVD会出现和LED MOCVD格局类似的演变,即市场上国产短时间内大量替代国外设备。

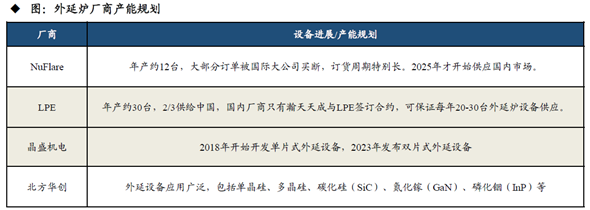

海外产能不足,Nuflare基本供给美国,LPE只保证瀚天天成&东莞天域,爱思强口碑难以逆转。(1)NuFlare:年产能约12台,订单基本被国际大公司买断,预计在25年才开始供应国内市场;(2)LPE(ASM):年产能30台+,效率不及Nuflare,2/3设备供给中国,22年主要供给瀚天天成和东莞天域,23年天成转向国产设备后,LPE客户将仅有天域;(3)爱思强:唯一一家多片型厂商,但是工艺达不到要求,缺陷多&不均匀,口碑难以逆转。

国外设备短缺,利好国产替代。国内厂商晶盛机电、北方华创、芯三代、中电48所和深圳纳设智能主要借鉴LPE 的水平气流&单片外延方式,其中芯三代也研发Nuflare垂直气流&双腔外延方式。其中晶盛机电6寸单片式碳化硅外延设备(型号为150A,产能350-400片)已实现国产替代,22年公司外延设备市占率居国内前列。 23年6月公司又成功研发8英寸单片式碳化硅外延生长设备,引领国产替代。

四、硅外延设备:规模稳定增长,ASM为传统龙头

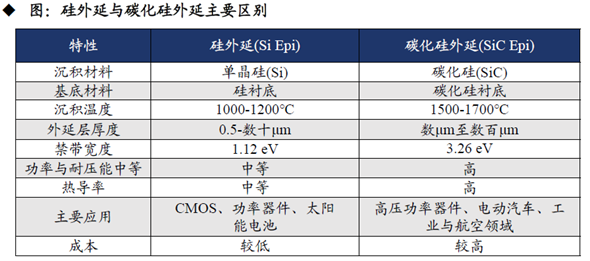

4.1 硅外延:主要应用于半导体集成电路CMOS硅工艺

外延片(EPI)指的是在抛光面上生长一层或多层掺杂类型、电阻率、厚度和晶格结构都符合特定器件要求的新硅单晶层,用于减少硅片中因单晶生长产生的缺陷,对于硅片而言,晶圆衬底上进行外延生长是一项非常关键的工艺步骤:

提高晶体质量:晶圆衬底在制造过程中可能会有一定的缺陷和杂质,外延层的生长可以在衬底上生成一个高质量、缺陷和杂质浓度低的单晶硅层,减少衬底材料中的晶界和缺陷的影响;

改善电气性能:通过在衬底上生长外延层,可以精确控制硅的掺杂浓度和类型,优化器件的电气性能;

支持先进工艺节点:在更小的工艺节点(例如7nm、5nm)中,器件特征尺寸不断缩小,要求更加精细和高质量的材料,外延生长技术能够满足这些要求。此外,在功率器件中,外延层可以提高器件的击穿电压,增加安全工作范围;

多层结构:外延生长技术允许在衬底上生长多层结构,不同层次可以具有不同的掺杂浓度和类型。这对于制造复杂的CMOS器件和实现三维集成非常有帮助。

4.2 外延设备为半导体硅片核心设备,预计稳定增长

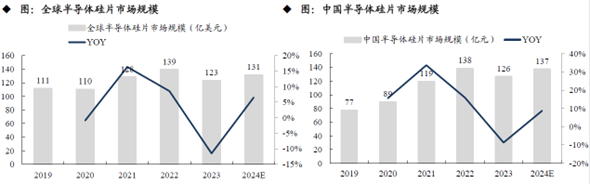

全球半导体硅片市场稳定增长。据SEMI数据,2023年全球半导体硅片市场规模约为123亿美元,同比下降11.5%,主要系半导体终端需求疲软和宏观经济的影响,2019-2023 CAGR为2.6%。2024年,受5G通信、人工智能等终端市场驱动,全球半导体硅片市场有望复苏,我们预计2024年全球半导体硅片市场将达到131亿美元,同比增长6.5%。

中国半导体硅片近年来市场增速高于全球。据SEMI数据,2023年中国半导体硅片市场规模约为126亿元,同比下降8.7%,2019-2023 CAGR为13.1%,显著高于全球。我们预计2024年中国半导体硅片仍将维持高速增长,预计规模达137亿元,同比增长8.7%。

外延设备是硅片生产设备中第二大价值量设备。据SEMI数据,2024年中国硅外延设备市场空间约为21.55亿元, 占比24%。假设2024年衬底产能为135万片,衬底所需外延炉数量为2台/万片,外延炉价格为800万元/台,我们经测算可得到2024年外延炉市场空间为21.6亿元,与SEMI预测一致。

4.3 ASMI:传统硅外延龙头,收购LPE开辟碳化硅外延新线

ASM是传统硅外延领域巨头,22年收购LPE后拓展碳化硅外延新线。ASM自1980年成立ASM America后便深耕硅外延领域,根据ASM 2023年投资者日披露信息,2022年ASM在硅外延设备市场份额约为16%,是全球第二大的硅外延设备供应商。2022年,ASM收购意大利碳化硅外延设备公司LPE开拓新产品线,碳化硅外延现已成为公司成长速度最快的业务之一。

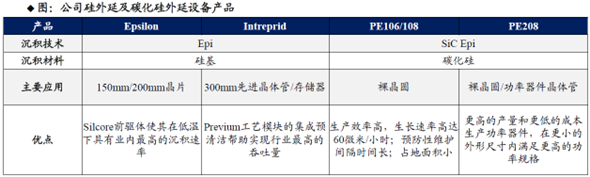

公司主要提供热Si Epi(硅外延)和SiCEpi(碳化硅外延)两种Epi技术设备。在硅外延领域,公司的产品包括Epsilon、Intreprid。Epsilon为150毫米和200毫米晶片提供各种外延应用,从用于晶片制备的高温硅到用于形成晶体管应变层的低温选择性或非选择性硅锗;Intreprid专为300mm先进晶体管和存储器应用而设计。在碳化硅外延领域,公司的产品包括PE106/108(一代)和PE208(二代)。公司碳化硅外延设备将SiC材料沉积在裸晶片上,或作为晶体管器件制造工艺的一部分,应用于电车动力器件。PE208相较于一代产品,双腔室设计可实现简单快速的腔室维护,以及带高温装卸的全盒式操作。