2024年中国晶圆检测设备行业研究报告

2024年中国晶圆检测设备行业研究报告

半导体工艺控制核心设备,国产化率持续提升

一、 中国晶圆检测设备行业综述

报告摘要

n 预计全球半导体量/检测设备市场在2024年回暖,而中国大陆市场回暖将滞后全球市场半年至一年

预计全球量/检测设备市场将在2024年上半年开始回暖,然而中国大陆市场的恢复性增长将滞后半年到一年。增长滞后主要由于:1)截至一季度,中国大陆品圆代工厂订单增长不显著,且未见明显资本开支上调迹象;2)中国大陆厂商对于高阶封装技术的掌握仍需半年到一年的时间。高阶封装技术的掌握可使得中阶芯片代工需求量增长,进而推动包括量/检测设备在内的半导体设备采购需求增长。

n 中国晶圆检测设备厂商基本实现了28nm及以上制程产品的初步覆盖

中国晶圆检测设备厂商产品已覆盖有图形/无图形缺陷检测、电子東缺陷检测/复查等检测设备,并基本实现了28nm及以上制程的初步覆盖,国产头部厂商正在进行更先进工艺节点产品的研发或验证。

国产品圆检测设备厂商与海外厂商相比,其差异在于:1)产品覆盖程度不及海外厂商。科磊半导体(KLA)几乎涵盖所有前道检测产品,覆盖率超过90%,应用材料(AMAT)及创新科技(ONTO)在前道检测产品覆盖率也超过60%,而多数国产厂商在前道检测产品覆盖率在20%-30%;2)产品工艺节点远不及海外头部商。目前国产品圆检测设备厂商仅能批量出货28nm及以上制程产品,对于28nm以下制程产品仍在研发和验证中。海外头部厂商产品普遍能覆盖2Xnm以下制程而科磊半导体(KLA)的无图形晶圆缺陷检测产品Surfscan SP7XP已经应用在5nm及以下制程。

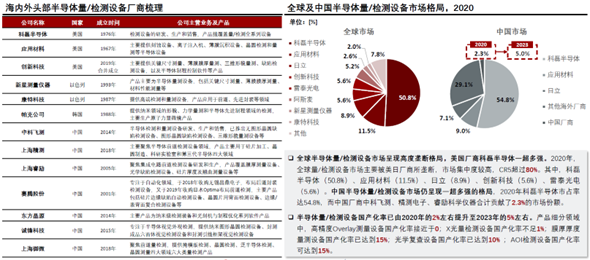

n 全球半导体量/检测市场呈现高度垄断格局,科磊半导体(KLA)市占率超50%

全球半导体量/检测设备市场集中度较高,CR5超80%,中国市场中,半导体量/检测设备国产化率已由2020年的2%左右提升至2023年的5%左右。产品细分领域中高精度Overay测量设备国产化率接近于0;X光量检测设备国产化率不足1%;膜厚厚度量测设备国产化率已达到15%;光学复查设备国产化率已达到10%;AOI检测设备国产化率可达到15%。国产品圆检测设备厂商有中科飞测、上海精测、上海睿励、赛腾股份、诚锋科技、矽行半导体、东方晶圆、上海御微、南京中安等。

Chapter1、中国晶圆检测设备行业综述

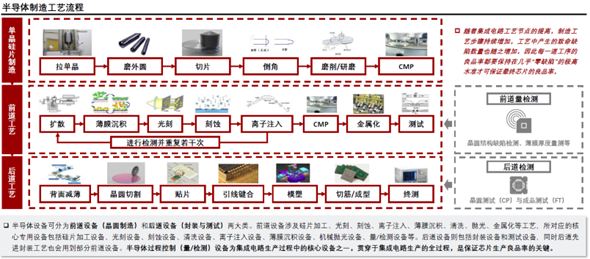

行业定义:半导体过程控制(量/检测)设备是保证芯片生产良品率的关键

半导体过程控制(量/检测)设备为集成电路生产过程中的核心设备之一,贯穿集成电路生产全过程,是保证芯片良品率的关键

行业分类:半导体检测从工序上可分为前道量检测、后道检测和实验室检测

半导体检测从工艺上可分为检测和量测;从工序上可分为前道量检测、后道检测和实验室检测;从技术原理上可分为光学检测技术、电子束检测技术和X光量测技术

技术路线:量/检测技术主要包括光学检测技术、电子束检测技术和X光量测技术

从技术路线来看,量/检测技术主要包括光学检测技术、电子束检测技术和X光量测技术,三者的差异主要体现在检测精度、检测速度及应用场景上。光学检测技术具备相对较高的检测精度和速度,市场空间占比最大,达81.4%

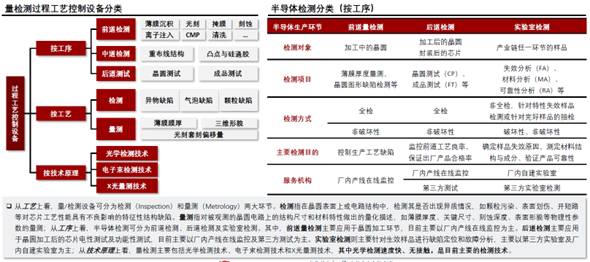

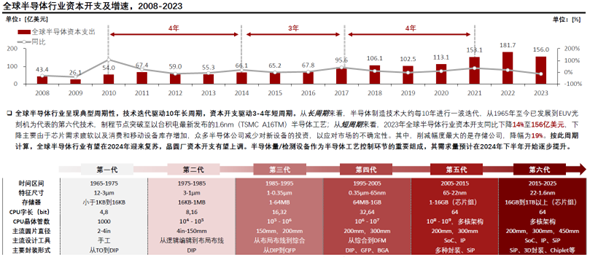

行业发展现状(1/3)

全球半导体行业呈现典型周期性,技术驱动10年长周期,资本开支驱动3-4年短周期。预计2024年全球半导体行业资本开支将迎来反弹,拉动全球半导体设备投资增加,半导体量/检测设备需求量有望持续提升

行业发展现状(2/3)

全球半导体设备市场高度集中,海外龙头厂商仍处于垄断地位,中国半导体设备厂商已覆盖多个细分领域,但仍处于国产化替代的早期阶段

行业发展现状(3/3)

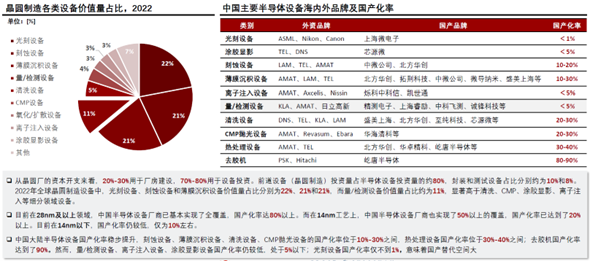

在晶圆制造设备中,量/检测设备价值量占比约为11%,仅次于光刻设备、刻蚀设备和薄膜沉积设备,显著高于清洗、CMP、涂胶显影等设备;量/检测设备国产化率仍处于较低水平,处于5%以下,未来国产替代空间大

Chapter 2

中国晶圆检测设备产业链分析

产业链图谱

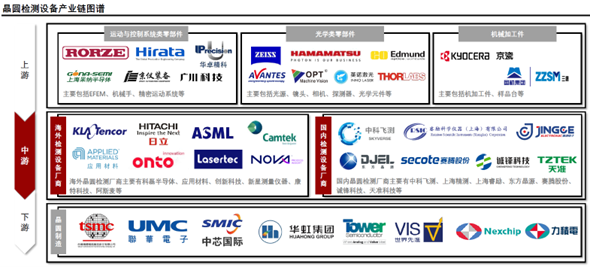

晶圆检测设备产业链上游为零部件厂商,包括运动与控制类、光学类、机械加工件厂商等;中游为晶圆检测设备厂商;下游为晶圆制造厂商

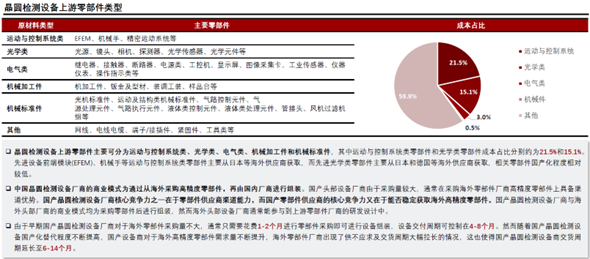

产业链上游:高精度运动与控制系统类和光学类零部件主要从日本和德国等海外供应商采购

晶圆检测设备上游零部件主要可分为运动与控制系统类、光学类、电气类、机械加工件和机械标准件,高精度零部件主要从海外厂商采购,相关零部件国产化程度相对较低

产业链中游:中国晶圆检测设备基本实现了28nm及以上制程产品的初步覆盖

产业链中游:中国晶圆检测设备基本实现了28nm及以上制程产品的初步覆盖

中国晶圆检测设备厂商产品已覆盖有图形/无图形缺陷检测、电子束缺陷检测/复查等检测设备,并基本实现了28nm及以上制程的初步覆盖,国产头部厂商正在进行更先进工艺节点产品的研发或验证

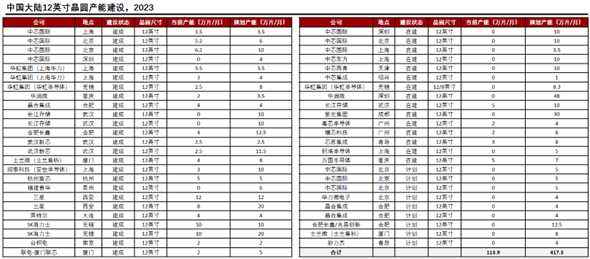

产业链下游:中国晶圆厂在12英寸晶圆领域快速扩产,总体规划产能达417.3万片/月(1/2)

截至2023年底,中国大陆拥有建成和在建的40个12英寸晶圆厂,以及9个计划建设中的晶圆厂,49座晶圆厂合计规划产能达417.3万片/月;8英寸和6英寸晶圆厂规划产能分别为160万片/月和45万片/月

产业链下游:中国晶圆厂在12英寸晶圆领域快速扩产,总体规划产能达417.3 万片/月(2/2)

先进制程的研发主要集中在12英寸上,目前12英寸晶圆需求量持续上涨,成为行业主流。中国大陆在12英寸晶圆领域不断扩产,带动晶圆检测设备采购量提升

Chapter 3

中国晶圆检测设备行业相关政策

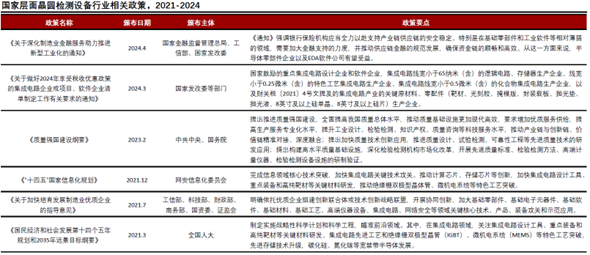

国家层面晶圆检测设备行业相关政策

国家层面将半导体设备的研发和产业化作为国家重点工程和项目,优先支持和推动,并加快技术研发和市场推广进程。晶圆检测设备作为半导体制造核心设备之一,同样受到国家政策的大力扶持

地方层面晶圆检测设备行业相关政策

据不完全统计,2023年,上海、北京、深圳、江苏、浙江、安徽、湖北等地纷纷发布了加快推动集成电路产业链提升发展的利好政策和重点项目计划,其中多数涉及到半导体产业核心设备及零部件

Chapter 4

中国晶圆检测设备市场规模

半导体设备市场规模:2023年受下游需求疲软影响出现下滑,预计2024年市场出现回暖

2023年全球半导体设备市场规模同比下降1.3%至1,063亿美元,中国大陆仍为全球最大的半导体设备市场。预计2024年市场将迎来复苏,并在2025年达到1,240亿美元的市场规模

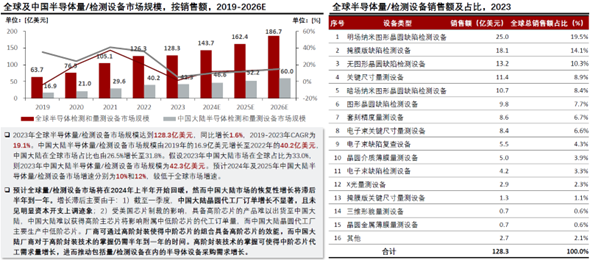

半导体量/检测设备市场规模:中国大陆市场回暖将滞后全球市场半年至一年

2023年全球量/检测设备市场规模达128.3亿美元,中国大陆市场规模预计为42.3亿美元。2024年及2025年中国大陆市场增速预计分别为10%和12%,较低于全球市场增速

Chapter 5

中国晶圆检测设备行业驱动因素及发展趋势

驱动因素(1/3):中国大陆晶圆厂产能爬坡,带动晶圆检测设备采购量提升

2024年全球半导体晶圆产能预计增长6.4%至3,149万片/月,中国预计增长13%至860万片/月,部分中国晶圆代工厂产能利用率也在24Q1得到提升,以上因素有望带动晶圆检测设备在内的半导体设备采购需求增长

驱动因素(2/3):美日荷先进半导体设备封锁,中国晶圆检测设备国产替代势在必行

2022年以来,美日荷相继发布对华芯片出口管制措施。半导体设备作为中国主要的“卡脖子环节”,正处于国产替代的黄金期。晶圆检测设备作为半导体工艺控制环节核心设备,国产替代势在必行

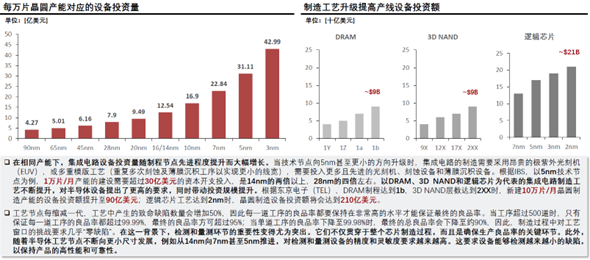

驱动因素(3/3) :晶圆检测设备投资额随制程节点先进程度提升而大幅增长

在相同产能下,半导体设备投资额随制程节点先进程度提升而大幅增长。同时,工艺节点每缩减一代,工艺中产生的致命缺陷数量会增加50%,制程节点的提升对晶圆检测设备的性能有着更高的要求

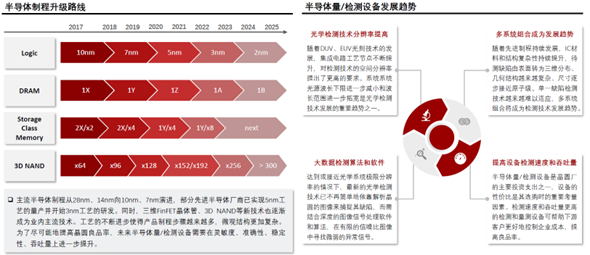

发展趋势:光学检测分辨率提高、多系统组合、大数据检测算法、提高检测速度和吞吐量

随着半导体制程不断演进,产品制程步骤不断增加,微观结构更加复杂,量/检测设备将在灵敏度量、准确性、稳定性、吞吐量上进一步提升。同时,光学检测分辨率提高、多系统组合、大数据检测算法和软件将成为发展趋势

Chapter 6

中国晶圆检测设备行业竞争格局

竞争态势:全球半导体量/检测市场呈现高度垄断格局,科磊半导体(KLA)市占率超50%

全球半导体量/检测设备市场集中度较高,CR5超80%。中国市场中,半导体量/检测设备国产化率已由2020年的2% 左右提升至2023年的5%左右

厂商产品进展情况:已推出设备精度多为μm级别,nm级别精度产品多在研发或验证中

中国大陆晶圆检测设备厂商本土化程度较高,有一定的国内市场客户基础,然而已推出的晶圆检测设备精度多为μm级别,与海外头部厂商技术代差较大

Chapter 7

中国晶圆检测设备企业推荐

中科飞测:国产量检测设备龙头厂商,高端量检测产品持续扩充

中科飞测是国内半导体质量控制设备领军企业,产品覆盖无图形/有图形晶圆缺陷检测设备系列、三维形貌量测设备系列、薄膜膜厚量测设备系列等产品,已应用于国内28nm及以上制程集成电路制造产线

诚锋科技:专注半导体视觉外观检测及前道YE图形检测设备,实现核心设备国产替代

诚锋科技是一家集自主研发、生产、销售为一体的半导体光学视觉检测设备(AOI)高科技企业,致力于为客户提供专业化、高性能的国产化半导体视觉检测设备

上海精测:聚焦半导体前道检测设备,膜厚系列产品、OCD设备、电子束设备已获批量订单

精测电子子公司上海精测聚焦半导体前道检测设备领域,致力于半导体前道量测检测设备的研发及生产,设备应用于硅片加工、晶圆制造、科研实验室、第三代半导体四大领域

想要获取更多行业资讯, 可以联系客服获取更多行业资料及白皮书